Dans leur recherche de nouvelles sources de diversification, les investisseurs institutionnels sont invités à accorder une attention renouvelée aux marchés frontières. Leur intérêt serait palpable, mais il n’y a pas de précipitation à partir à l’aventure. Une retenue qui s’explique.

Nous n’avons qu’une petite exposition aux actions de pays émergents « traditionnelles », soit un peu plus de 2 % du total de la caisse de retraite. Pour cette raison, nous n’avons pas vraiment exploré la possibilité d’investir aussi dans les marchés frontières », indique Sébastien Naud, directeur des placements, du contrôle et de la comptabilité au Régime de retraite de l’Université du Québec. « Nous avons brièvement considéré de séparer notre mandat d’actions de pays émergents entre la Chine et les autres pays émergents sans toutefois aller de l’avant avec cette idée. »

À Placements Mackenzie, on constate peu de signes d’un réel engouement chez les investisseurs à déployer du capital dans les marchés frontières, « mais je ne vois aucun de nos clients qui nous aurait demandé d’exclure ces marchés de nos portefeuilles », précise Arup Datta, vice-président principal et chef de l’Équipe des actions quantitatives mondiales Mackenzie.

À l’échelle mondiale, toutefois, « l’intérêt des investisseurs institutionnels est présentement élevé », affirme d’entrée de jeu Mattias Martinsson, chef de l’investissement et partenaire fondateur de la firme suédoise Tundra Fonder. Ces marchés viennent de traverser une douzaine d’années que l’on peut qualifier d’apathiques, l’attention étant portée sur le marché boursier américain et sur les économies développées.

Les marchés frontières, souvent connus sous l’acronyme anglais de FEM (frontier emerging markets), « nous ont longtemps habitués à des rendements annuels de 15 % ou plus alors que le marché américain donnait du 3 % en moyenne. Or, il y a eu renversement. On a vu l’opposé se produire au cours des dix dernières années, dans un environnement de faible taux d’intérêt. Il fallait aussi rivaliser avec le marché immobilier, les placements privés, les infrastructures », explique-t-il.

Une décennie difficile

Néanmoins, si l’intérêt des grands investisseurs se ressent, ils ne veulent toutefois pas se précipiter. Une retenue que le spécialiste de ces marchés pré-émergents comprend très bien. « On a connu beaucoup de problèmes dans le monde, plusieurs crises. Ces marchés ont traversé une dizaine d’années de sous-performance », mentionne Mattias Martinsson.

Fred Demers, directeur, solutions d’investissement multiactif à BMO Gestion mondiale d’actifs, ajoute que le printemps arabe de 2010‑2011 a été un moment difficile pour les marchés frontières. « Le Moyen-Orient était une composante importante des FEM. Ils ont eu de la difficulté à s’en remettre. »

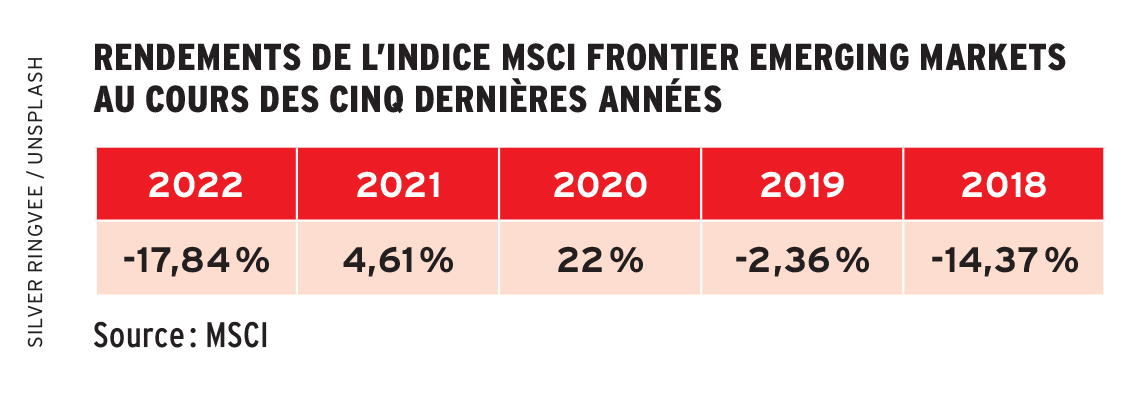

L’indice MSCI Frontier Emerging Markets affichait à la mi-mars un rendement de 2,3 % depuis le début de l’année, après avoir touché un haut de l’année à un peu plus de 5 % en février. Son recul est de 19,3 % sur un an, de 11 % sur trois ans et de 20 % depuis décembre 2010. Fred Demers apporte toutefois un bémol. Cet indice de MSCI porte sur des actions négociées à la Bourse de New York sous forme d’ADR (American Depositary Receipt), soit un certificat permettant à des sociétés étrangères d’obtenir une cotation sur les marchés américains. Or, les ADR ne sont pas disponibles pour tous les pays, pays auxquels il serait pourtant intéressant de s’exposer, mais qui sont non inclus ou sous-représentés dans la répartition traditionnelle en marché émergent. « On n’a pas accès à toute l’étendue des marchés frontières », explique-t-il.

Aussi, trois pays comptaient pour plus de 50 % de l’indice au 31 décembre 2021, soit les Philippines (28,7 %), le Vietnam (16,2 %) et le Pérou (7,8 %). Par régions, l’Asie-Pacifique (sans le Japon) accaparait 51 % de l’indice, contre 23 % pour l’Afrique–Moyen-Orient, 15 % pour l’Amérique latine et 12 % pour l’Europe. À titre de comparaison cependant, dans l’Indice MSCI Marchés émergents, la représentation de l’Asie-Pacifique (sans le Japon) atteint les 82 %.

«Pris sur une base individuelle, le risque peut être très élevé, mais ensemble, selon une approche portefeuille, les marchés frontières sont moins risqués que les marchés émergents. Et la majorité de ces économies s’appuient sur la présence et l’engagement d’investisseurs locaux. »

– Matthias Martinsson, Tundra Fonder

La Chine d’il y a 30 ans

Cela étant, une trentaine de pays peuvent répondre à la définition de FEM, ou de marchés pré-émergents. Leur économie accuse un retard de 40 à 50 ans sur celle des pays dits développés et de 20 ans sur les économies aujourd’hui dites émergentes. Nombre d’entre eux sont les économies émergentes de demain. « On va y chercher la Chine d’il y a 20 ou 30 ans », résume le spécialiste de BMO.

Certains de ces marchés se sont engagés sur une période de croissance annuelle plus prévisible de 5 à 10 %, s’appuyant sur une démographie favorable, sur l’industrialisation et sur des investissements en infrastructure et dans les programmes sociaux ainsi qu’une amélioration de leur environnement d’affaires. Ce sont des pays en développement économique accéléré, avec une classe moyenne naissante, appelés à prendre une part grandissante dans la population et le PIB mondiaux.

Le gestionnaire suédois Tundra se concentre sur sept à dix marchés. « Nous regardons les petits émergents dans une perspective de liquidité et de développement des infrastructures. Nous avons décidé de mettre l’accent sur les segments Revenu intermédiaire de la tranche inférieure et Faible revenu, selon la nouvelle classification de la Banque mondiale, soit un revenu national brut par habitant (RNB) de 4 000 $US ou moins », explique Mattias Martinsson. À titre d’illustration, le RNB mondial se situait à 12 025 $US (en dollars courants) à la fin de 2021. Il était de 48 310 $US au Canada et de 70 930 $US aux États-Unis.

Les pays retenus, qui incluent également des pays émergents traditionnels selon la classification de MSCI, abritent présentement 52 % de la population mondiale, mais se dirigent vers un poids de 67 %. Et leur force de travail est jeune. « Nous investissons dans les grands secteurs. Nous évaluons d’abord les gestionnaires et les propriétaires des entreprises. Ensuite, nous nous concentrons sur les secteurs appelés à dépasser la croissance de l’économie », ajoute le gestionnaire.

Parmi les critères d’évaluation retenus : une population de taille respectable, avec une proportion élevée de jeunes, une base économique encore restreinte, mais capable de produire des « champions » locaux, offrant de faibles coûts en main-d’œuvre et en voie d’urbanisation accélérée.

De son côté, Placements Mackenzie opte pour l’approche portefeuille d’actions des marchés émergents ciblant des occasions au sein des marchés frontières. « Nous avons une exposition aux marchés frontières dans nos quatre stratégies d’actions des marchés émergents, y compris dans notre fonds de marchés émergents Mackenzie », explique Arup Datta.

Des risques à la carte

Ce qui soulève la question du risque. Les marchés financiers de ces pays souffrent souvent d’absence de normes, de réglementation, de règles de droit déficientes. Peuvent s’y greffer des restrictions sur la devise, des risques de dévaluation des monnaies et de l’hyperinflation, la corruption, un système bancaire fragile ou encore une instabilité politique, voire un risque de coup d’État plus élevé. La protection du risque de change peut aussi comporter un coût élevé.

Mais ces risques varient selon chaque contrée. Les Maroc, Pakistan, Vietnam, Nigeria et autres ne vivent pas les mêmes problèmes. « Pris sur une base individuelle, le risque peut être très élevé, mais ensemble, selon une approche portefeuille, ils sont moins risqués que les marchés émergents. Et la majorité de ces économies s’appuient sur la présence et l’engagement d’investisseurs locaux », tient à souligner Matthias Martinsson.

La géopolitique est d’autant importante qu’en l’absence d’ADR, les capitaux sont injectés directement dans ces économies et que, selon leur capacité d’absorption du capital, le défi de l’investisseur institutionnel sera de ne pas devenir un trop gros joueur localement. « Mais on parle, ici, d’un risque idiosyncratique » spécifique à chacun des marchés, renchérit Fred Demers.

Une question de potentiel

Donc, pourquoi y investir ? Pour la diversification. Pour le potentiel que ces pays ont à offrir, sous forme de croissance démographique et de rattrapage en matière de PIB par habitant. « On achète un risque différent. Il faut voir cela comme investir dans les petites capitalisations. C’est un pari sur la croissance », répond Fred Demers.

Matthias Martinsson acquiesce. « C’est un investissement à long terme. On parle d’un horizon d’au moins cinq à dix ans. Ce sont des marchés peu liquides, on ne peut y entrer ou en sortir rapidement. Mais ils conviennent à l’investisseur recherchant un potentiel de croissance économique supérieur à la moyenne pour un risque similaire à celui de l’indice MSCI mondial. Ils proposent une excellente source de diversification et une faible corrélation, aussi bien entre eux qu’avec les marchés émergents. »

Selon Morningstar, la corrélation du MSCI FEM avec le MSCI Marchés émergents a été de 82 % sur la période du 1er janvier 2009 au 31 décembre 2021, de 78 % avec le MSCI Europe, Australie et Extrême-Orient, de 69 % avec le S&P 500 et de 14 % avec le Bloomberg US Aggregate.

Arup Datta ajoute qu’à long terme, « nous pensons que les marchés frontières offrent une prime de rendement importante par rapport aux marchés en développement ainsi qu’une diversification accrue ». Il estime qu’un portefeuille actif bien géré devrait être en mesure d’exploiter les inefficacités importantes des marchés frontières et de produire un alpha annualisé, ou rendement excédentaire, de plus de 400 points de base.

Pour Fred Demers, les FEM répondent à tous les profils de caisses de retraite. Certes, les grandes caisses ne voudront pas s’y déployer au compte-goutte. Il sera alors plus intéressant pour elles d’y aller avec des projets ciblés, des actifs réels. « Mais pour une caisse dont l’actif est inférieur à 100 milliards, injecter 1, 2, 3, 4 milliards peut apporter un élément de diversification intéressant. »

«La négociation sur les marchés frontières n’est pas bon marché, mais nous pensons que les bénéfices à long terme

en valent la peine. »– Arup Datta, Placements Mackenzie

L’incontournable gestion active

Une grande question demeure : comment y entre-t-on ? « L’offre est réduite. Alors, il faut s’en remettre à des gestionnaires spécialisés, possédant l’expertise de déployer du capital localement, répond Fred Demers. Car au-delà des ADP, le seul moyen d’accéder à ces marchés demeure l’investissement direct. » À l’instar des petites capitalisations internationales, les FEM sont moins couverts par les analystes. Aussi, l’information n’est pas toujours disponible ou fiable. La meilleure façon de les aborder est donc de faire appel à des produits s’en remettant à la gestion active, surtout là où les marchés sont moins efficients.

On fait le même constat chez Mackenzie : l’accès à ces marchés est difficile pour l’investisseur moyen, y compris pour la plupart des investisseurs institutionnels. « À ma connaissance, il n’existe qu’un seul FNB assez liquide qui offre une exposition passive aux marchés frontières. Pour souligner le problème de liquidité inhérent à ces marchés, il n’est négocié qu’à hauteur de 5 millions de dollars américains par jour », souligne Arup Datta.

Bref, « nous recommandons vivement de faire appel à un gestionnaire professionnel ayant une expérience avérée », ajoute-t-il. Quant aux frais, « nous nous attendons à ce qu’un gestionnaire actif qualifié facture une commission de gestion annuelle de 130 points de base sur un portefeuille et des frais de fonctionnement annuels du fonds d’au moins 30 points de base. »

« La négociation sur les marchés frontières n’est pas bon marché, mais nous pensons que les bénéfices à long terme en valent la peine », conclut-il.

Les marchés frontières abritent

66 %

de la population et comptent pour

15 %

du PIB à l’échelle mondiale, mais représentent seulement

0,3 %

de la capitalisation boursière mondiale totale.

Source : T. Rowe Price

• Ce texte a été publié dans l’édition de mai 2023 du magazine Avantages.

Vous pouvez également consulter l’ensemble du numéro sur notre site web.