Les médicaments onéreux ont toujours représenté un risque significatif à la santé financière des régimes d’assurance collective. Ainsi, sans un mécanisme approprié de mise en commun des risques pour s’attaquer à cet enjeu, plusieurs régimes ne pourraient soutenir le coût de leurs réclamations. Or, bien que souhaitable et nécessaire en vue d’une gestion de risque appropriée, ce mécanisme entraîne des coûts pour les régimes, coûts qui continueront de croître rapidement dans les prochaines années.

Imaginons une compagnie de 50 employés offrant une couverture d’assurance collective complète, avec un coût moyen annuel de 4 000 $ par employé.

Puis, un employé est diagnostiqué avec une condition requérant l’achat récurrent d’un médicament de spécialité au coût de 200 000 $ par année. Sans une mise en commun des risques catastrophiques avec d’autres groupes, le coût moyen requis pour assurer ce groupe pourrait alors doubler, passant de 4 000 $ à 8 000 $ par employé. Il y a fort à parier que ce régime deviendrait alors inabordable.

Afin d’éviter de telles situations, un mécanisme de mise en commun a été mis en place. La mise en commun permet de répartir les coûts élevés d’assurance sur tous les régimes privés, plutôt que sur un seul assureur ou employeur. La mise en commun peut s’appliquer aux médicaments uniquement ou peut être plus large et inclure tous les soins médicaux. Également, les réclamations encourues hors pays, qui peuvent représenter des montants faramineux, sont généralement mises en commun sur une base distincte.

Ainsi, en janvier 2013, tous les assureurs du Canada ont mis en place un mécanisme de mise en commun des médicaments à l’échelle nationale : Extended Healthcare Policy Protection Plan (EP3). Ce mécanisme est uniquement applicable aux groupes pleinement assurés. Chaque assureur participant doit prouver qu’il satisfait aux normes EP3, mais il a la flexibilité d’adapter certains aspects des normes EP3 tels que la tarification, le seuil de mise en commun et la liste de médicaments.

Origines de la SCAMQ

Au Québec, en remplacement de l’entente EP3, la Loi sur l’assurance médicaments du Québec requière que tous les assureurs et administrateurs de régime d’avantages sociaux privés (appelés « Participants ») mettent en commun les risques reliés à l’assurance médicaments de leurs membres québécois. De cette exigence est créée, en 1997, la Société de compensation en assurance médicaments du Québec (SCAMQ).

La SCAMQ est donc un système de mutualisation visant le partage des risques catastrophiques liés aux médicaments entre ses participants, soit 18 compagnies d’assurance et 11 administrateurs d’avantages sociaux en date du 1er janvier 2020.

Les modalités de la SCAMQ

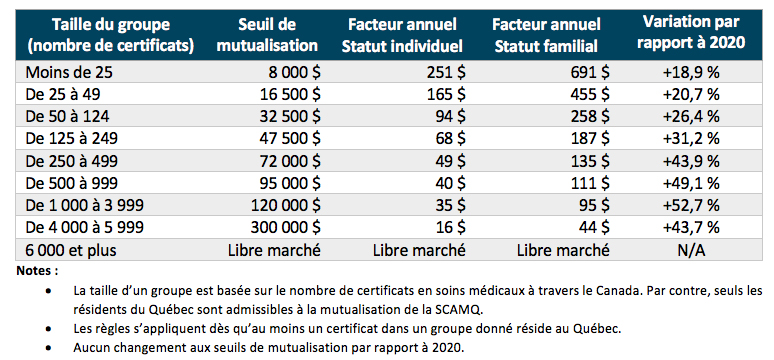

Au plus tard le 1er novembre de chaque année, la SCAMQ publie les modalités applicables à l’année suivante. Les modalités indiquent par taille de groupe :

- Le seuil de mutualisation requis (i.e. le niveau de risque maximal qu’un groupe peut assumer); et

- La tarification recommandée par certificat assuré, appelée « facteur annuel »

Les modalités suivantes ont été déterminées pour l’année 2021, représentant une hausse significative des réclamations mise en commun attendues par rapport à 2020 :

Ces modalités sont déterminées de façon à remplir deux objectifs principaux :

- Pérennité des régimes : le seuil de mutualisation limite le risque que peut prendre un groupe selon sa taille, visant à éviter que des réclamations catastrophiques ne mènent à une charge trop lourde pour ce groupe (le seuil de défaut acceptable est établi à 5 %). Par exemple, pour 2021, il est interdit pour un groupe de moins de 250 assurés d’avoir un seuil de mutualisation en excédent de 47 500 $, la SCAMQ jugeant que ceci mènerait à un risque de défaut trop élevé.

- Budgétisation : les facteurs annuels donnent aux participants une excellente indication des réclamations catastrophiques attendues. Bien que ce ne soit pas obligatoire, la SCAMQ recommande fortement à ses participants d’utiliser ces facteurs dans la tarification demandée aux promoteurs de régime qu’ils assurent.

Évolution des modalités

En moyenne sur les 3 dernières années, l’augmentation annuelle des facteurs annuels se situe entre 8 % et 23 % selon la taille de groupe (sur les 10 dernières années : entre 6 % et 35 %).

Il est attendu que cette lourde inflation se prolonge. En effet, plusieurs nouvelles thérapies coûteuses sont attendues sur le marché, notamment de nouveaux médicaments pour le traitement de certains cancers en remplacement de la chimiothérapie.

Quelques statistiques

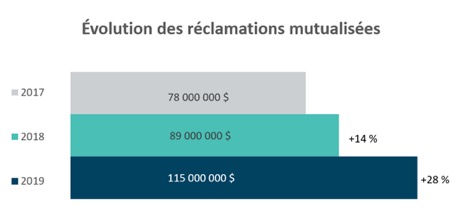

En 2019, les réclamations mutualisées au Québec (i.e. les réclamations par certificat en excédent des seuils de mutualisation) représentent environ 115 millions de dollars sur les 3,7 milliards de dollars de réclamations totales sur le marché privé de l’assurance médicament, soit une part de 3 %.

De 2014 à 2019, le nombre de certificats dépassant 300 000 $ de réclamation par année est passé de 12 à 64, avec des coûts correspondants passant de 6,4 millions à 32,8 millions de dollars (hausse de plus de 500 % en 5 ans). Ces certificats « catastrophiques » représentent donc près de 30 % de toutes les réclamations mutualisées en 2019.

Ce que les promoteurs de régime doivent vérifier

Au renouvellement de leur assurance collective, les promoteurs doivent prendre le temps de comparer les frais de mise en commun chargés par leur assureur au coût de la mutualisation de la SCAMQ pour un seuil de mise en commun similaire au leur. Bien qu’il soit impossible d’avoir un seuil de mutualisation plus élevé que celui de la SCAMQ, un régime peut limiter davantage son risque avec un seuil plus bas. Cette vérification permettra d’obtenir une bonne appréciation des frais qui sont chargés par l’assureur, bien que certaines divergences soient justifiables.

Philippe Laplante est directeur et responsable de la pratique d’assurance collective à Montréal chez Eckler

Anne-Marie Proulx est conseillère en assurance collective chez Eckler