La fragilité financière d’un nombre croissant de régimes privés de retraite au pays commence à « inquiéter sérieusement » le Bureau du surintendant des institutions financières (BSIF), rapporte le quotidien The Globe and Mail.

Le BSIF craint que ces régimes aient de la difficulté à remplir leurs obligations vis-à-vis des retraités actuels et à venir. Selon le Globe, 125 caisses de retraite figuraient sur la liste de surveillance du BSIF au début de décembre, comparativement à 115 en mars 2012 et à 49 seulement en mars 2011.

Rappelons que le BSIF supervise quelque 1400 régimes de retraite privés couvrant 637 000 salariés dans des secteurs économiques régis par le fédéral : télécommunications, institutions financières et transporteurs aériens.

Dans un rapport remis en 2011 au ministre Jim Flaherty, le BSIF prévient que les petits promoteurs de caisses de retraite et les régimes à prestations déterminées qui prévoient des taux de cotisation négociés sont « particulièrement vulnérables ». Le BSIF souligne que le gouvernement fédéral a dû adopter une loi spéciale afin d’accorder à Air Canada et à la Presse Canadienne plus de souplesse pour redresser le déficit de leurs caisses de retraite respectives.

La semaine dernière, la firme de consultation Mercer a publié son plus récent indice de santé des régimes de retraite canadien.

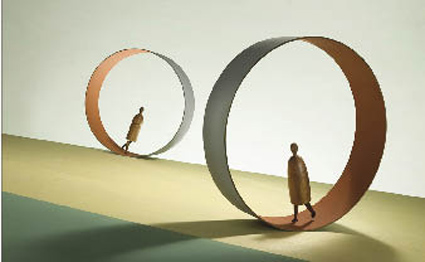

Selon Mercer, de nombreux régimes de retraite sont coincés dans un cercle vicieux duquel il est très difficile de sortir. Comme les taux d’intérêt sont extrêmement bas, ces régimes doivent affecter une part de plus en plus importante de leur capital au marché des actions afin de générer du rendement. Ce faisant, ils augmentent significativement leur risque financier.

AON Hewitt a également observé que les cotisations supplémentaires des entreprises et la robustesse des marchés boursiers ont contribué à une amélioration de la solvabilité des régimes de retraite à prestations déterminées.s

Les administrateurs savent bien qu’ils patinent sur une glace mince. Beaucoup sont tentés de vendre une partie de leurs actions pour rééquilibrer leurs portefeuilles. Mais s’ils doivent vendre à perte, le jeu en vaut-il la chandelle? Bien souvent, ils répondent par la négative. Ils choisissent alors de conserver leurs actions tout en priant pour que les taux d’intérêt remontent.

Entre-temps, pour combler leur déficit actuariel, plusieurs administrateurs préfèrent utiliser leur marge de crédit plutôt que prendre l’argent provenant des contributions des employeurs. Ici aussi, ils comptent sur une éventuelle reprise des taux pour rembourser leur marge. Voilà une gageure qu’ils n’aiment pas prendre, mais ont-ils le choix?

On comprend pourquoi le BSIF est inquiet.